שוב הגיע הזמן הזה בשנה שקרן הפנסיה שולחת לך את הדו"ח השנתי. כן מדובר על אותו מכתב שאתה משאיר על השולחן מידי שנה כי אתה מפחד לפתוח או כי אתה פשוט לא מבין איך לקרוא אותו 🙂

השנה, תוכל לפתוח ביחד איתנו את דו"ח הפנסיה השנתי שלך ולהבין באמצעות המדריך של INVESTWEEK מה בדיוק כתוב בו ואיך זה משפיע על העתיד שלך.

5 מרכיבי דו"ח הפנסיה השנתי

דו"ח הפנסיה השנתי מגיע בפורמט חדש, קריאה והכי חשוב אחיד לכל הגופים.

במידה ואינך מסופק מביצועי קרן הפנסיה או מדמי הניהול, ברוב המקרים תוכל לבצע השוואה מקיפה ולהוזיל בצורה משמעותית את העלויות על ידי מעבר לקרן פנסיה ברירת מחדל או על ידי משא ומתן מול החברה המנהלת.

חשוב לציין שהעקרונות הבאים חלים גם על דו"חות קרן השתלמות, קופת הגמל וביטוח המנהלים שלך. דו"ח הפנסיה השנתי מורכב מ – 5 מרכיבים קבועים:

תשלומים צפויים מקרן הפנסיה

בחלק הראשון של דו"ח הפנסיה השנתי, תוכל לראות נתונים משוערים וריאליים הנוגעים לקצבה החודשית שלך במקרי פרישה, נכות או מוות.

תיאורטית, המספר שכתוב בשורה הראשונה (קצבה חודשית הצפויה לך בפרישה בגיל 67**) אמור להיות הכסף שתקבל בכל חודש כאשר תגיע לגיל הפנסיה. בפועל, למספר הזה אין יותר מידי משמעות כי צריכות להתממש המון הנחות עבודה (גיל הפרישה, מקדם ההמרה והצבירה) על מנת שהוא אכן יתממש ביום הפרישה שלך – רוב הסיכויים הם שהקצבה בפועל תהיה נמוכה יותר מהקצבה הצפויה.

הנתונים היותר חשובים הם קצבה חודשית במקרה של נכות מלאה וקצבה חודשית לאלמן או אלמנה במקרה של מוות. המספרים שמוצגים כאן, הם ריאליים ומחייבים את קרן הפנסיה שלך מכיוון שכל קרן פנסיה כוללת גם מרכיב ביטוחי למקרי נכות או מוות.

אם הסכומים האלה נראים לך נמוכים מידי שווה להתייעץ עם איש מקצוע ולבדוק אם כדאי לקנות ביטוח נוסף אשר יגשר על הפער. אם תרצה, נשמח לעזור לך בתכנון, ללא כל התחייבות או עלות מצידך, בטלפון 072-3924694.

תנועות בקרן הפנסיה בשנת XXXX

בחלק השני, תוכל לראות מספר תתי סעיפים אשר מתייחסים לתפקוד, דמי הניהול ועלויות קרן הפנסיה השנתיות.

החלק השני, מורכב מהסעיפים הבאים:

- יתרת הכספים בקרן בתחילת השנה – סעיף זה מציין כמה כסף יש בקרן הפנסיה שלך בתחילת השנה הקלנדרית.

- כספים שהופקדו לקרן – סעיף זה מציג את כלל ההפקדות שבוצעו במהלך השנה.

- רווחים/הפסדים בניכוי הוצאות ניהול השקעות – סעיף זה מציג כמה כסף מנהלי קרן הפנסיה הצליחו להרוויח עבורך מתחילת השנה.

- דמי ניהול שנגבו בשנה זו – סעיף זה מציג את דמי הניהול (הפקדה וחיסכון) אשר ששולמו לקרן הפנסיה. חשוב לציין, שעל פי החוק, אם קרן הפנסיה מפסידה כסף במהלך שנים קשות, כלל העמיתים עדיין משלמים את דמי הניהול על הצבירה וההפקדה החודשית.

- עלות ביטוח לסיכוני נכות / מוות – סעיפים אלה מציגים את עלות המרכיב הביטוחי בקרן הפנסיה. ביטוח זה מבטיח כי במקרה שך נכות או מוות, תהיה זכאי לקצבה חודשית ריאלית (כפי שמתואר בחלק הראשון של הדו"ח).

- יתרת הכספים בקרן בסוף השנה – סעיף זה מציין כמה כסף יש בקרן הפנסיה שלך בסוף השנה הקלנדרית לאחר הוספת הכספים שהופקדו, זיכוי ברווחי הקרן (בשנים טובות) וניכוי דמי הניהול ועלויות הביטוח השנתיות.

אחוז דמי ניהול והוצאות בשנת XXXX

בחלק השלישי, תוכל לראות מהם דמי הניהול שאתה משלם באחוזים.

החברה אשר מנהלת עבורך את קרן הפנסיה גובה דמי ניהול ב – 2 מקרים:

- דמי ניהול מהפקדה – דמי הניהול אשר נגבים בכל פעם שמתבצעת הפקדה לקרן הפנסיה. דמי הניהול המקסימליים הם 6%.

- דמי ניהול מחסכון – דמי הניהול אשר נגבים בכל שנה מסך הצבירה בקרן הפנסיה. דמי הניהול המקסימליים הם 0.5%.

על פי פנסיה נט, במהלך שנת 2017 רוב החוסכים בקרנות הפנסיה הגדולות שילמו את דמי הניהול הבאים:

| שם קרן פנסיה | תשואה שנה אחרונה | תשואה 5 שנים | שיעור דמי הניהול הממוצע מההפקדות השוטפות בשנה האחרונה | שיעור דמי הניהול הממוצע מסך הנכסים שנצברו בקרן בשנה האחרונה |

|---|---|---|---|---|

| אלטשולר שחם פנסיה מקיפה | 9.37% | 42.61% | 3.27% | 0.31% |

| הראל פנסיה | 7.31% | 40.9% | 2.59% | 0.26% |

| הפניקס פנסיה מקיפה | 6.55% | 37.06% | 3.5% | 0.3% |

| מבטחים החדשה | 6.32% | 39.28% | 2.75% | 0.24% |

| מגדל מקפת אישית | 6.18% | 34.37% | 2.95% | 0.29% |

| הלמן אלדובי קרן פנסיה מקיפה | 5.61% | 27.32% | 3.35% | 0.27% |

| כלל פנסיה | 5.26% | 38.83% | 2.79% | 0.26% |

| מיטב דש פנסיה מקיפה | 5.24% | 37.25% | 1.83% | 0.22% |

| פסגות פנסיה מקיפה | 5% | 34.72% | 4.19% | 0.28% |

אם אתה משלם את דמי הניהול המקסימליים – אתה פראייר אמיתי שיכול לחסוך בשיחה אחת, עשרות ואולי אף מאות אלפי שקלים לפנסיה.

מסלולי השקעה ותשואות בשנת XXXX

בחלק הרביעי, תוכל לראות באחוזים מהי התשואה שמנהלי קרן הפנסיה הצליחו להשיג בשנה האחרונה.

בחלק הרביעי, תוכל לראות באחוזים מהי התשואה שמנהלי קרן הפנסיה הצליחו להשיג בשנה האחרונה.

התשואה מושגת על ידי יצירת תיק השקעות אשר כולל מניות, אגרות חוב פרטיות או ממשלתיות, נדל"ן וקרנות השקעה אחרות. התשואה משקפת את מסלול ההשקעה שבחרת, רמת הסיכון וגילך.

מומלץ להשוואת את הביצועים של הקרן שלך, לקרנות הפנסיה המובילות שהוצגו קודם לכן – אם הקרן שלך לא מתפקדת, אולי זה הזמן להחליף אותה בטובה יותר.

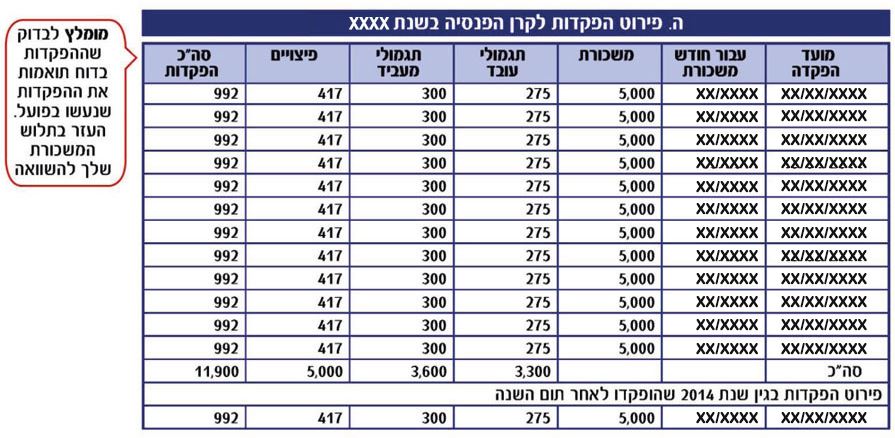

פירוט הפקדות לקרן הפנסיה בשנת XXXX

בחלק החמישי, תוכל לראות את פירוט ההפקדות לקרן הפנסיה על ידי המעסיק.

חשוב לבדוק אם המשכורת נכונה למשכורת בתלוש והאם הועברו תגמולים (עובד ומעביד) ופיצויים כנדרש וכפי המוצג בתלוש השכר.

במידה ועבדת במשרה מלאה והמשכורת שלך קבועה לאורך כל השנה, סכום ההפקדה החודשי צריך להיות זהה לאורך כל התקופה – אם יש אי דיוקים כלשהן בדו"ח השנתי מול התלוש החודשי, מומלץ לבדוק את הנושא מול קרן הפנסיה, המעסיק ואולי אף לערב מתכנן או את הסוכן הפנסיוני בתהליך הבדיקה.

בסוף דו"ח הפנסיה השנתי תוכל לראות את קוד זיהוי קרן הפנסיה ושם ופרטי ההתקשרות של הסוכן אשר צירף אותך לקרן הפנסיה.

במידה ואתה לא מרוצה מקרן הפנסיה שלך או שאתה רוצה לבדוק את האפשרות להשיג תשואות גבוהות יותר מהיום ולשלם דמי ניהול נמוכים יותר מהיום, צור עימנו קשר ב – 072-3924694 או בטופס יצירת הקשר באתר ונשמח לבצע בחינה ראשונית והשוואה של קרן הפנסיה שלך מול קרנות פנסיה אחרות בישראל – השירות שלנו ניתן ללא תשלום, וללא התחייבות כלשהי מצידך.